La survie industrielle de l’Europe au cours des prochaines décennies nécessite que l’UE s’assure un accès pérenne et sécurisé aux minerais critiques (Critical Raw Materials / CRM). Ceux-ci s’avèrent fondamentaux pour réussir la décarbonation et l’électrification de l’économie et le développement de nouvelles filières technologiques et industrielles. Les besoins en batteries pour les véhicules électriques, en turbines et en pales pour les éoliennes, en électrolyseurs pour la fabrication d’hydrogène, en aimants magnétiques, en panneaux photovoltaïques …. vont reposer sur un approvisionnement régulier en terres rares, cobalt, lithium, graphite…., sans oublier l’incontournable cuivre. D’ici 2036, la demande mondiale de sulfate de manganèse monohydratée (servant pour la fabrication de composants de batteries de voiture électrique) devrait être multipliée par 30. Et à l’horizon 2050, selon une étude de l’Université de Louvain, l’Europe devrait consommer 35 fois plus de lithium, 7 à 26 fois plus de certaines terres rares et au moins trois plus de cobalt qu’en 2023. De quoi très sérieusement rebattre les cartes en matière de géopolitique mondiale des minerais et des métaux.

L’approvisionnement en CMR : un défi géopolitique majeur pour l’UE

Alors que la géopolitique mondiale s’est structurée depuis plus de 120 ans autour de l’accès privilégié et sécurisé au pétrole, les impératifs géopolitiques des prochaine décennies vont désormais très largement s’articuler autour du contrôle des ressources en CMR., ou tout du moins, sur leur accès pérenne et sécurisé. La Commission Européenne a publié mi-mars dernier un document exposant sa stratégie en la matière, identifiant pas moins de 51 matières dont la disponibilité et l’accès seront cruciaux pour assurer l’avenir des industries européennes dans l’économie bas-carbone en cours d’émergence.

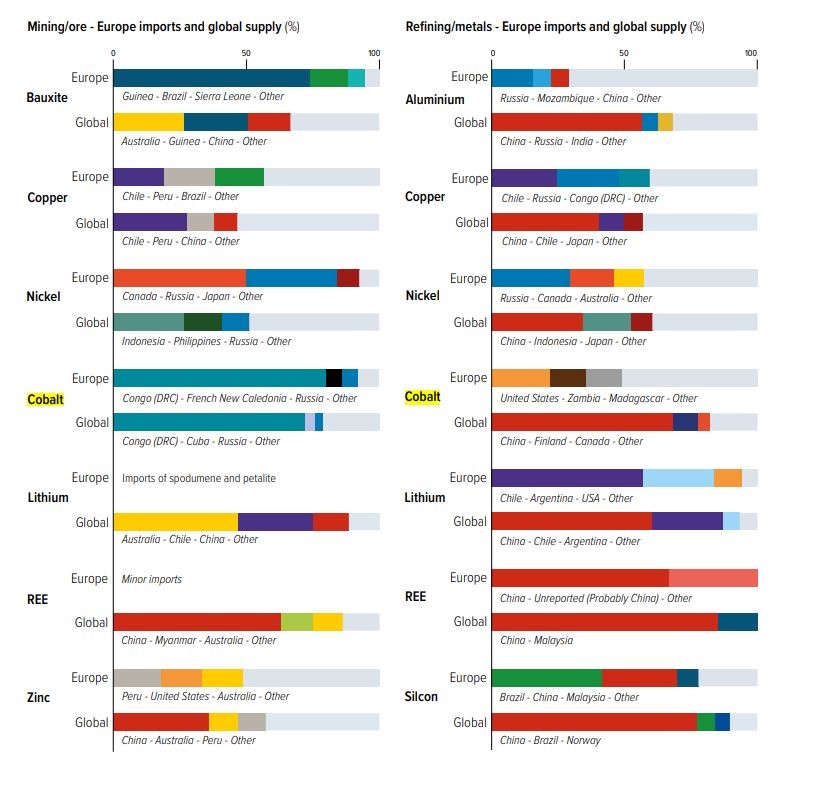

Jusqu’à présent, « mondialisation heureuse » oblige, l’Union Européenne s’est satisfaite d’une dépendance forte à l’égard de la Chine. Les aléas de la géologique ont fait que le territoire chinois recèle de très grandes quantités de ces minerais et métaux et que de nombreux gisements y ont été mis en exploitation, à des coûts économiques et des impacts environnementaux satisfaisant – du moins jusqu’au début de la décennie 2020 – l’ensemble des protagonistes opérant sur la chaîne de valeurs. Les logiques de la mondialisation ont également fait que la Chine est parvenue à concentrer l’essentiel des capacités de raffinage de ces minerais et métaux, extraits en Chine ou importés de tous les continents. Mais épidémie de Covid-19, guerre en Ukraine, escalade dans le bras de fer sino-américain pour le leadership mondial, affirmation du ou des Global South(s), impacts croissants du changement climatique ont brutalement remis en cause cette situation plutôt insatisfaisante.

Source : https://eurometaux.eu/media/20ad5yza/2022-policymaker-summary-report-final.pdf

Pour l’Europe, qui s’est jusqu’à présent satisfaite d’un rôle de client passif et confiant dans les règles de la globalisation, le réveil a sonné. Il va devenir urgent de réduire sa dépendance à l’égard de la Chine et de diversifier ses sources d’approvisionnement. L’UE entend miser sur les ressources disponibles mais limitées existant sur le territoire européen (cf. annonce en janvier 2023 de la découverte un important gisement en terres rares dans les environs de Kiruna en Suède, mais dont la mise en exploitation ne devrait pas intervenir avant 2035, au mieux) et une optimisation des efforts de recyclage de minerais déjà utilisés (le texte de la Commission fixant un objectif de 15% des futurs besoins couverts par ce biais). Mais ces deux options ne suffiront jamais à couvrir le boom de la consommation européenne.

Elle doit donc s’engager dans une difficile et complexe « course mondiale aux CMR » avec deux handicaps de poids. Ses ressources propres sont limitées et surtout, elle ne dispose pas de grands acteurs miniers (le français Eramet, le finlandais Terrafame, le suédois Boliden) en mesure de rivaliser à l’échelle mondiale avec les autres opérateurs s’activant dans le domaine, qu’ils soient géants asiatiques (et en premier lieu chinois), compagnies publiques d’Etats producteurs ou firmes minières anglo-saxonnes. Dans le domaine des matériaux stratégiques, tant en matière de ressources, de production que de raffinage, le poids de l’Europe est bien inférieur à son poids économique global. Un décalage très préjudiciable dans le monde qui se profile.

La délicate mise en œuvre d’une « diplomatie des métaux »

Une bonne partie de l’avenir de l’Europe va se jouer sur les conditions d’accès à ces si précieux CRM : soit elle affirme son autonomie stratégique, technologique, militaire, industrielle ; soit elle accepte son alignement et sa vassalisation au bénéfice soit d’un partenaire / concurrent transatlantique (prêt à tout pour consolider son leadership, y compris piétiner les intérêts de ses plus proches alliés, de l’affaire des sous-marins australiens et de l’AUKUS à l’adoption de l’IRA visant à déshabiller industriellement l’Europe), soit un rival systémique extrême-oriental (implacablement expansionniste et peu regardant en matière de droits humains). Une position bien délicate, d’autant que la rivalité sino-américaine ne va cesser de s’amplifier dans les prochaines années, au risque de mener à un conflit mondial et que les économies européennes demeurent – à ce jour – très dépendantes de la Chine dans beaucoup de domaines, au-delà des seuls CRM.

Le maintien d’une si forte dépendance à l’égard de Pékin expose l’UE à des menaces d’embargo ou de pénurie de CRM de la part de la Chine. Pékin peut à tout moment instrumentaliser cet avantage en réaction à un affrontement direct avec les Occidentaux ou en représailles à un alignement trop poussé des Européens sur les Etats-Unis. L’embargo sur les exportations de terres rares à destination du Japon instauré en 2010 par Pékin (à la suite d’un incident maritime de portée limitée) rappelle la réalité d’une telle menace.

Cette urgence à diversifier les sources d’approvisionnement en CMR a conduit Bruxelles à s’engager dans une « diplomatie des métaux » en tissant des partenariats en la matière avec des pays « amis ». Des accords de libre-échange ont été conclus ces dernières années avec plusieurs zones ou pays producteurs de CRM : Mercosur (2019), Canada (2021), Chili (2022), Kazakhstan (2022) et d’autres sont en préparation avec l’Indonésie et l’Australie. Ils doivent permettre – entre-autre – de sécuriser les approvisionnements en lithium (en provenance du Mercosur et du Chili) ou encore en nickel (Indonésie). Mais ces solutions sont vivement contestées au-delà de la simple question de l’approvisionnement en minerais en raison de l’impact négatif de ces accords de libre-échange en termes d’émission de gaz à effet de serre ou encore de déstructuration de l’agriculture européenne. La sécurisation de nos approvisionnement en lithium doit-elle autoriser l’importation sur des milliers de kilomètres de viandes canadiennes, argentines ou australiennes bourrées d’antibiotiques et d’hormones de croissance, menaçant ainsi la santé du consommateur européen et, au final, le bilan carbone de la Planète ? Cette diplomatie commerciale des métaux s’avère quelque peu schizophrénique. Si elle contribue à résoudre une partie des problèmes d’adaptation des économies européennes, elle en génère bien d’autres, dans de nombreux autres domaines, en parallèle.

L’accès au sous-sol africain, une option pour l’Europe ?

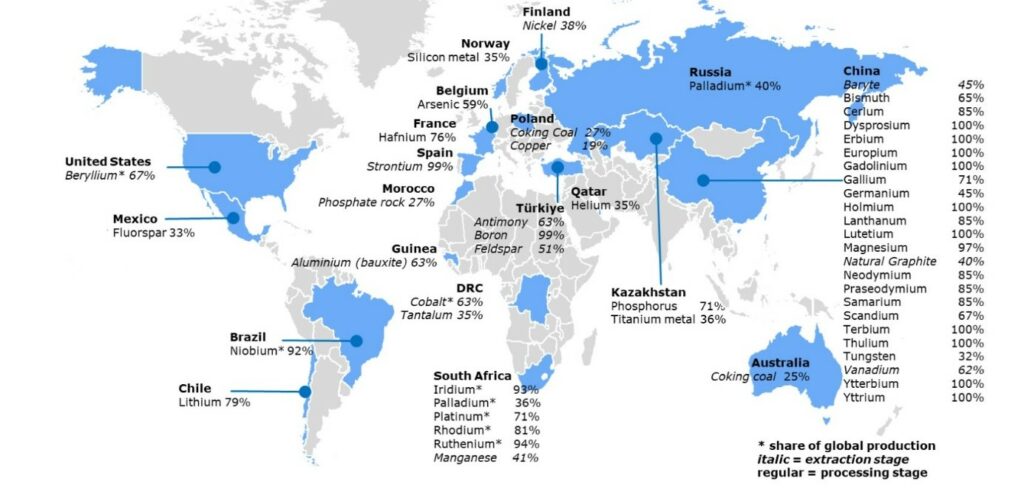

Dans cette « course aux minerais » qui va structurer pour partie les rapports de force futurs entre puissances à l’horizon 2035/2040, l’Afrique va constituer un terrain de compétition majeur entre l’UE et ses partenaires / concurrents ou rivaux systémiques. Pour l’heure, le continent noir fait figure de terrain secondaire de ce « Grand Jeu » mondial . Au début de la décennie 2020, le continent n’abritait qu’un unique gisement de terres rares en exploitation (à Gakara, commune Mutambu,, au… Burundi) et seuls deux pays – fréquemment présentés comme des « scandales géologiques » – comptaient réellement dans la géopolitique des CRM : la RDC qui occupe une position écrasante dans la filière cobalt (avec près de 70% de la production mondiale) et s’avère un producteur majeur en tantale (allègrement pillé par ses voisins rwandais et ougandais) ; et l’Afrique du sud, incontournable dans les platinoïdes et certaines terres rares, auxquels on pourrait rajouter la Guinée en raison de son poids sur le marché plus « classique » de la bauxite (minerai de base de l’aluminium).

Source : Commission Européenne

Mais cette donne minière est en passe de changer. La montée des tensions sino-occidentales a favorisé depuis la fin de la seconde moitié des années 2010 un effort massif d’exploration des ressources africaines encore largement inexploitées et les découvertes ne cessent de se succéder en matière de CRM, tout particulièrement en Afrique australe. Dans le secteur du graphite, actuellement largement dominé par la Chine, des découvertes majeures ont été réalisées ces dernières années dans le sud-est du continent, faisant émerger un « triangle d’or » du graphite localisé entre la Tanzanie, le Mozambique et Madagascar. La donne dans ce secteur est en cours d’être très profondément redistribuée. En moins d’une décennie, l’Afrique qui ne pesait en la matière que 2 à 3% en 2016 , est passée à 15% en 2021 mais surtout devrait fournir 40% de la production mondiale de graphite en 2026 alors que dans le même temps la part de la Chine devrait décliner 68 % à 35 % sur la période 2021 /2026. Des tendances similaires (quoique d’ampleur moins spectaculaire) devraient concerner le manganèse, le titane, les terres rares…

Un rapport publié en novembre 2022 par l’ONG Natural Resource Governance Institute (NRGI) indiquait que le sous-sol africain recélerait 19 % des réserves mondiales de CRM nécessaires à la fabrication des batteries des véhicules électriques. Ce taux variait entre 20 et 90% des réserves mondiales de 11 minerais nécessaires à la transformation bas-carbone, qu’il s’agisse de métaux platinoïdes (plus de 90 % des réserves mondiales), du manganèse (55%), du cobalt (44%), du chrome, du zircon ou du tantale… La mise en en valeur un tel potentiel nécessiterait d’investir près de 700 Md$ dans l’exploitation du sous-sol africain au cours de la prochaine décennie : des besoins bien supérieurs à ce que peut offrir le seul secteur bancaire africain et qui ne pourront donc être satisfaits que par des investissements en provenance de l’étranger.

Mais les obstacles sont nombreux pour les investisseurs non-africains : manque d’attractivité de l’environnement fiscal et juridique du secteur extractif africain ; aléas politico-sécuritaires prévalant dans des pays pauvres, inégalitaires, en proie à de forts niveaux de violence (politiques ou criminels) et à de faibles niveaux de gouvernance ; impératifs de plus en plus stricts en matière de RSE ; contraintes opérationnelles résultant de la faiblesse des infrastructures et des pénuries chroniques en électricité, sans oublier l’exposition à de forts risques réputationnels pour les opérateurs ou les investisseurs s’engageant dans une telle aventure dans des contextes aussi fragiles et instables.

Toute la question est de savoir si les acteurs économiques européens (compagnies minières et investisseurs) se décideront à y aller, en s’exposant à un environnement financier, juridique, sécuritaire et logistique difficile mais aussi à la concurrence d’opérateurs asiatiques (chinois en particulier mais pas que), d’entreprises publiques africaines et de firmes minières anglo-saxonnes, qui exercent actuellement une préoccupante hégémonie dans le secteur . Ces dernières, présentées un peu benoîtement à Bruxelles comme des like-minded partners selon la formule consacrée, s’avèrent dans les faits de « drôles d’alliés », susceptibles de devenir en un tour de main des rivaux et dont les agendas et les intérêts ne sont pas forcément ceux de l’Union Européenne. A ce titre, Londres se montre plus réactif que Bruxelles et est en train de placer ses pions et de marquer des points dans la plupart des futurs pays producteurs d’Afrique australe et orientale. Avec le risque pour les Continentaux, à peine libérés d’une préoccupante dépendance à l’égard de la Chine, de se placer en situation de dépendance à l’égard de la « perfide Albion ».

Ces nouvelles perspectives offertes par le sous-sol africain constituent pour l’Europe un enjeux majeur et annoncent un chapitre supplémentaire de l’évolution de plus en plus complexe de la relation euro-africaine au cours des prochaines années (sujet sur lequel nous reviendrons dans un prochain article). Après avoir raté en la matière quelques rendez-vous avec l’Histoire, il serait très dommageable, vu d’Europe, de rater ce rendez-vous avec le Futur.